摘要:关注具备制造业的全球化能力的企业,以及长期涨价能力最强的消费品。

核心结论:

春节过后,A股市场变化较大,近期路演过程中,针对不同问题,投资者也存在很多分歧,本篇报告,我们展示10组路演中关注度较高的图表,并更新我们的最新策略观点。

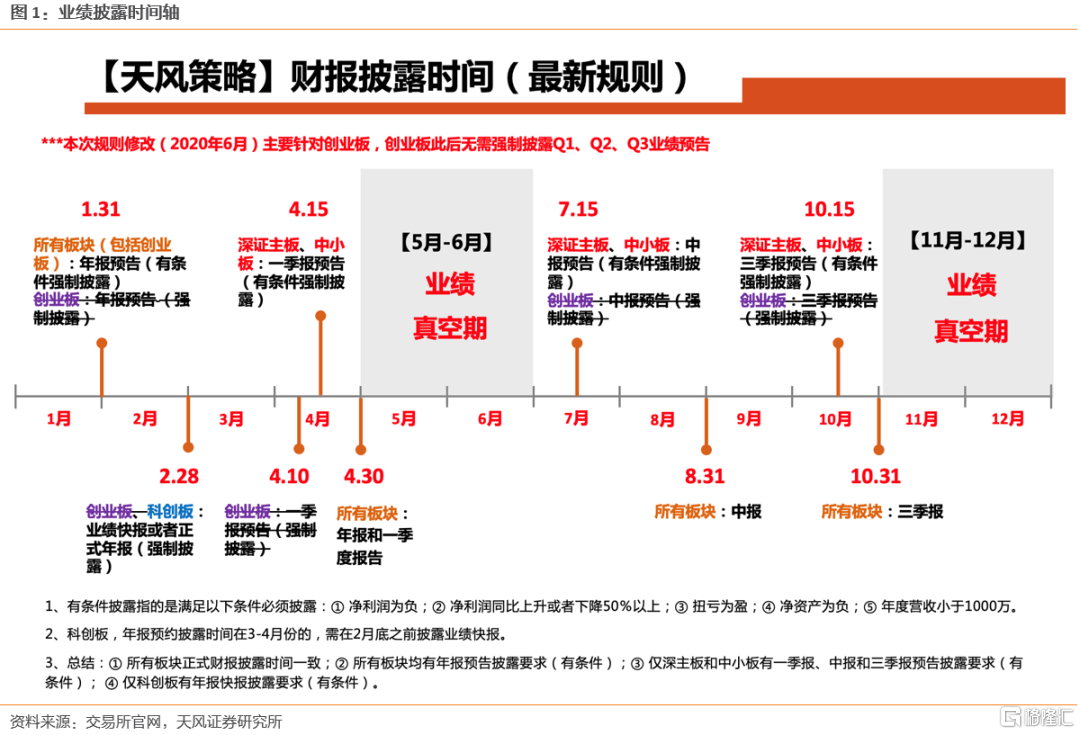

① 首先,关于业绩披露规则,有一点需要补充说明,为贯彻落实新《证券法》信息披露相关要求,3月19日晚,证监会发布修订后的《上市公司信息披露管理办法》(以下简称《信披办法》),自2021年5月1日起施行。其中一个最大变化是:上市公司应当披露的定期报告包括年度报告、中期报告。相对前一个版本,去掉了季度报告。

也就是说2021年一季报还要继续按照前期要求披露,但是未来季度报告的披露规则,还需以沪深交易所的后续安排为准。

② 其次,今年的业绩披露期,对于A股市场可能是至关重要的。由于2021年国内进入信用收缩周期(债务总额增速回落)、全球利率和通胀预期易上难下,因此A股市场很难再像2019和2020年一样大幅提估值,于是业绩就成为推动股价的核心因素。

即A股市场在业绩披露期可能迎来分子端的催化,但是在业绩空窗期,则面临分母端的不确定性。因此,4月上旬,一季报预告密集披露期临近,为A股反弹提供了窗口期。

③ 最后,关于一季报的结构方面,两类公司出现超预期的可能性最高:一是顺周期中涨价的板块;二是自身产业周期上升的板块(军工上游、生产线设备、新能源车等)。

除此之外,对于开辟超额收益的新战场,一季报也至关重要,很多中盘成长股,需要业绩的连续验证,才能形成凝聚力。在这一方面,我们的选股策略模型,正好可以派上用场,尤其是【景气成长】模型,我们设置了包括盈利能力、盈利趋势、资产质量、财务健康程度在内的20个基本面因子,在每个财报期之后,对所有A股进行基本面筛选,并回测筛选逻辑的有效性。

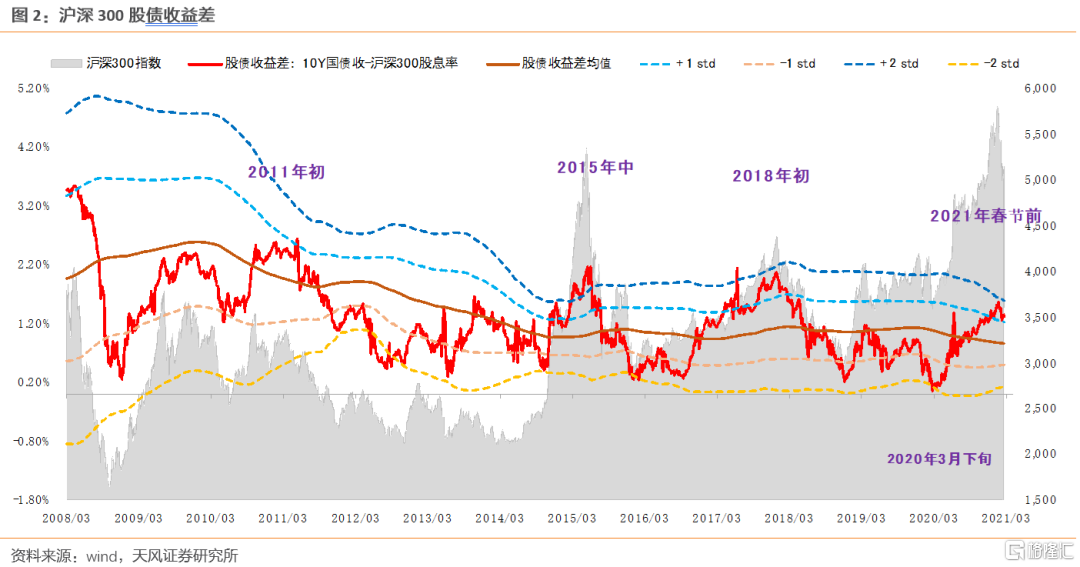

上图中,我们用10Y国债收益率减沪深300股息率来衡量沪深300的性价比,这一指标在极致位置上,对市场的指引意义相对比较强。

一旦股债收益差接近负两倍标准差,市场随后都会有反弹,比如典型的2020年3月下旬。详见当时我们的报告《股债收益差十年最低,外围巨震,但A股风险可控》。

相反,当股债收益差接近正两倍标准差的时候,市场随后都会产生一定风险,比如典型的2021年春节前、2018年初、2015年中等。

目前,经过市场调整,沪深300股债收益差回落到正一倍标准差附近。

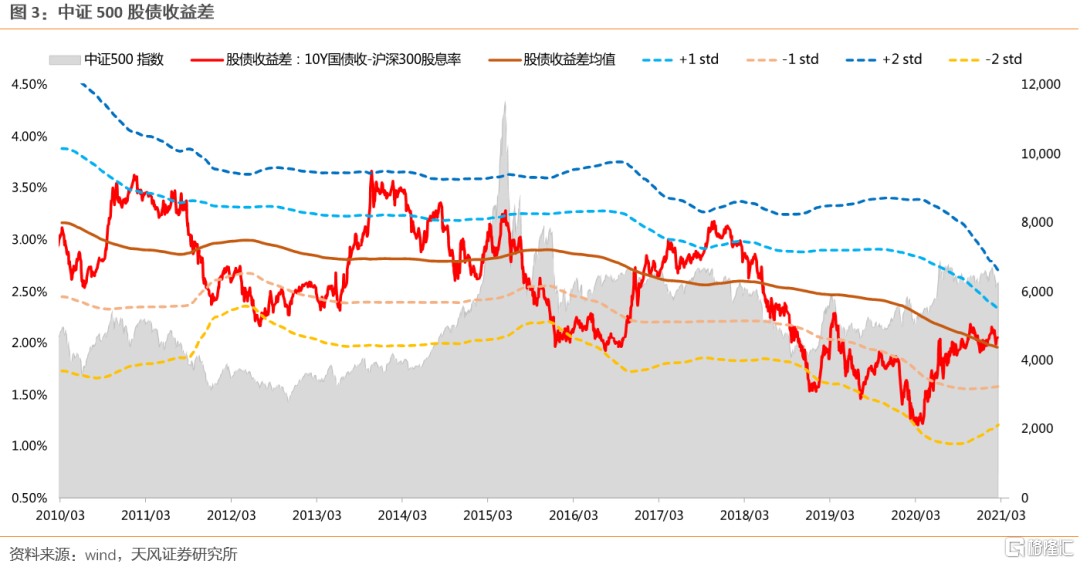

同样逻辑,上图中,我们用10Y国债收益率减中证500股息率来衡量中证500的性价比。

过去半年,中证500的股债收益差围绕均值上下波动,与沪深300相比,风险收益比相对更高一些,这也是我们提出开辟超额收益新战场,适当下沉到一些中盘成长股、寻找未来潜在核心资产的一个数据方面的支撑。

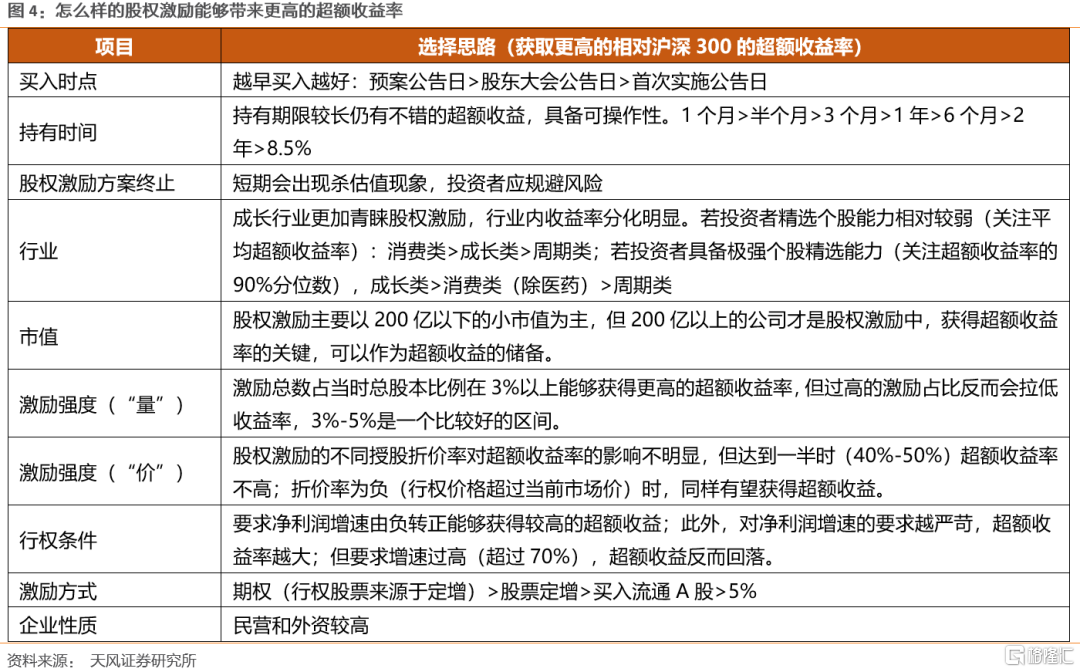

阶段性来说,2021年国内信用收缩、全球利率易上难下,对长久期溢价过高的公司相对不利,分子端(业绩)在当前更为重要。而股权激励能够有效的锁定分子端,即锁定未来1-3年的高增速,能够成为开辟超额收益的新战场的关键。

那么,什么样的股权激励更能够带来超额收益?

(1)买入时点:越早买入越好:预案公告日>股东大会公告日>首次实施公告日;

(2)持有时间:持有期限较长仍有不错的超额收益,具备可操作性。

(3)股权激励方案终止:短期会出现杀估值现象,投资者应规避风险

(4)行业:成长行业更加青睐股权激励,行业内收益率分化明显。

(5)市值:股权激励主要以200亿以下的小市值为主,但200亿以上的公司才是股权激励中,获得超额收益率的关键,可以作为超额收益的储备。

(6)激励强度(“量”):激励总数占当时总股本比例在3%以上能够获得更高的超额收益率,但过高的激励占比反而会拉低收益率,3%-5%是一个比较好的区间。

(7)激励强度(“价”):股权激励的不同授股折价率对超额收益率的影响不明显;

(8)行权条件:要求净利润增速由负转正能够获得较高的超额收益;此外,对净利润增速的要求越严苛,超额收益率越大;但要求增速过高,超额收益反而回落。

(9)激励方式:期权(行权股票来源于定增)>股票定增>买入流通A股>5%。

(10)企业性质中,民营和外资较高。

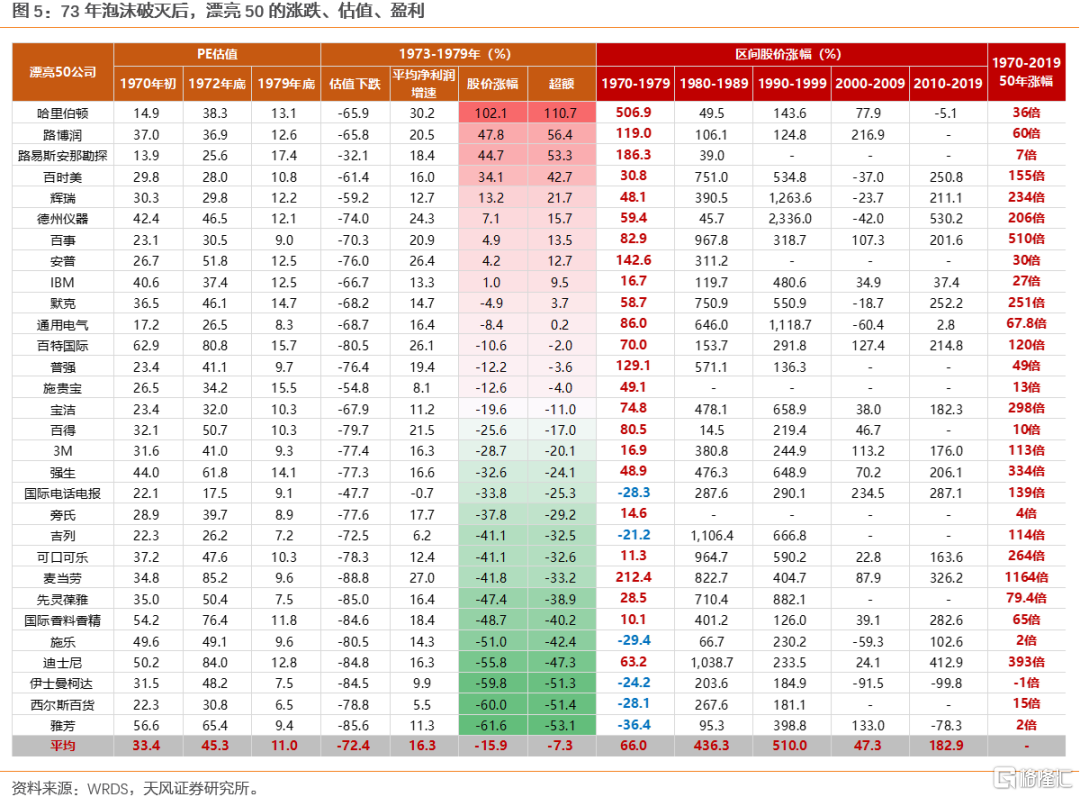

① 73-79年,漂亮50杀估值阶段,抗跌的是盈利有正向催化的公司,或拔估值阶段泡沫较小的公司;而对于连续上涨之后估值透支严重的公司,杀估值风险较大。

73-79年的杀估值阶段,在下表数据较全的30家公司中,估值平均跌幅为72.4%,平均盈利增速为16.3%,平均股价涨幅为-15.9%,平均超额收益为-7.3%。

在这段时间,估值跌幅较少的公司,主要有两类:

一是受益于油价上涨的资源或油服公司,如哈里伯顿、路博润等;

二是70年代初期拔估值幅度较小的公司,如百时美、辉瑞、通用电气等估值峰值仅达到30倍左右。

相反,跌幅较大的公司,主要也有两类:

一是盈利增速较低的公司,比如跌幅最大的3家公司(雅芳、西尔斯、柯达)盈利增速均大幅低于平均水平;

二是70年代初期大幅拔估值的公司,比如迪士尼、麦当劳、可口可乐,72年底的估值分别达到了84倍、85倍、48倍,之后在73-79年的杀估值幅度也居前,尽管此时的盈利仍持续高增长。

② 对于A股的核心资产来说,杀估值的幅度和时间,大概率不会复制美股漂亮50当时的情况,其中一个最关键的因素在于,当前全球不具备70年代石油危机、中东战争引发的10年滞胀的环境(彼时美债利率从5%上升到14%)。

③ 值得借鉴的是,在A股核心资产估值显著调整之后,大概率也可能要出现分化的过程,根据漂亮50分化的情况,预计A股核心资产中,两类公司未来可能表现相对更好,一是分子端业绩能够大幅上升的一些高端制造龙头比如新能源、新材料、机械等。二是,过去两年提估值幅度较小的龙头。

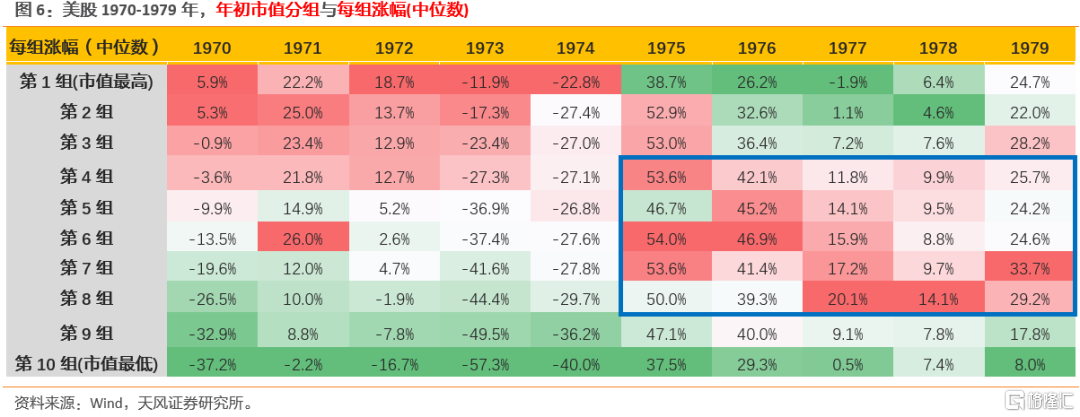

如上图所示,我们将美股的所有公司按照每年年初的市值进行排序和分档,并计算这一组公司在当年涨幅的中位数。

可以发现,在美股漂亮50消化估值的75-79年中,美股的中盘股(4-8组)出现了连续5年左右的跑赢。也是近50年来,美股中盘股持续跑赢时间最长的一次。

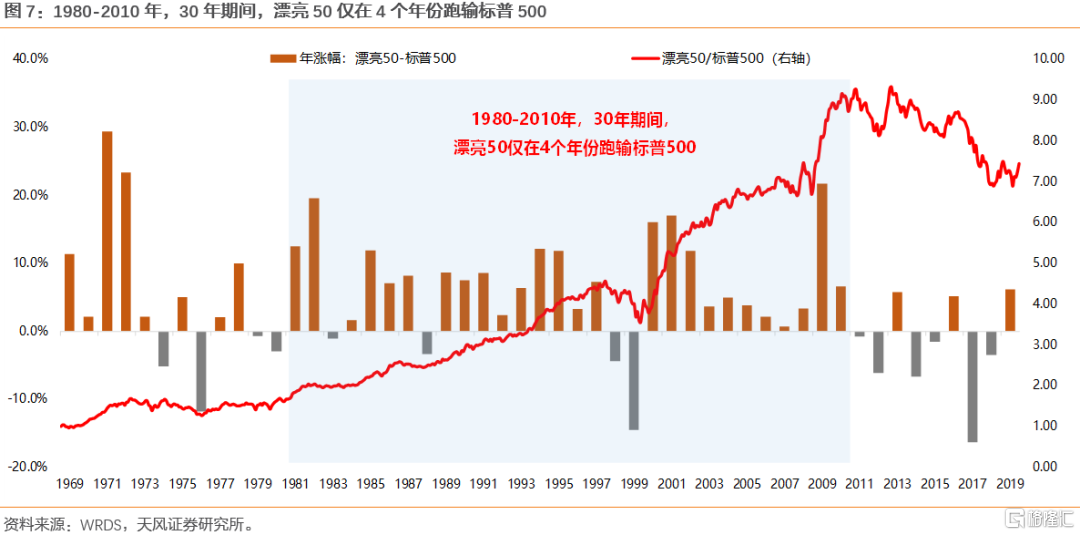

从70年代后期开始,漂亮50真正进入了盈利持续推动的超长牛市。从1970年1月到2020年6月,漂亮50上涨了207倍,标普500上涨了33倍。

高收益阶段主要来自1980-2010年,这30年期间,漂亮50仅在4个年份(83、88、98、99)跑输标普500。其中:

80年代,漂亮50上涨457%,标普500上涨226%,超额收益231%;

90年代,漂亮50上涨484%,标普500上涨316%,超额收益168%;

00年代,漂亮50上涨75%,标普500上涨-24%,超额收益99%。

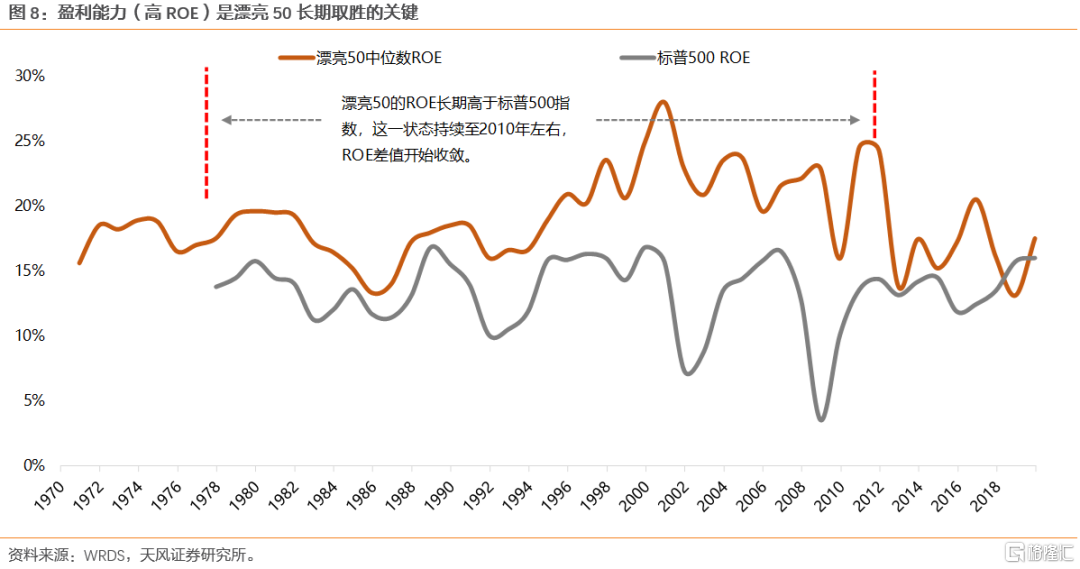

盈利能力(高ROE)是漂亮50长期取胜的关键。漂亮50的ROE长期高于标普500指数,这一状态持续至2010年左右,之后的ROE超额表现弱化,原因在于2010年之后的漂亮50,已非70年代的漂亮50。而漂亮50相对标普500的超额收益也在这个时间点之后开始走弱。

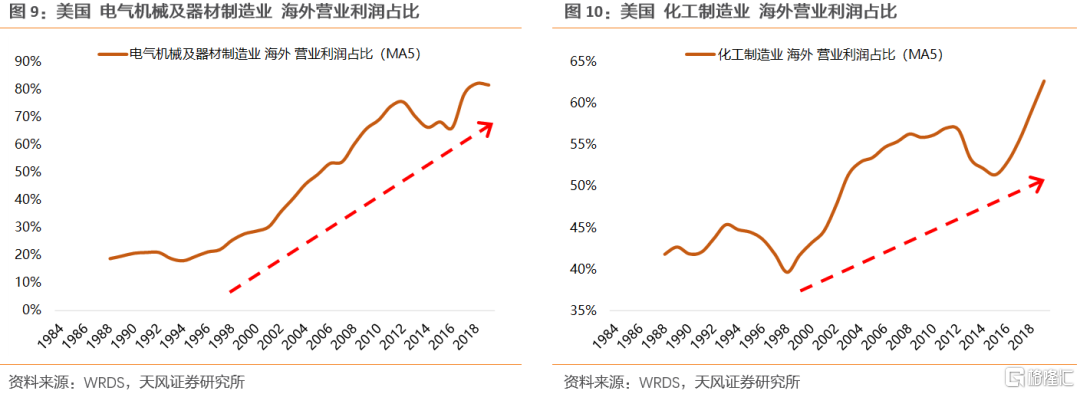

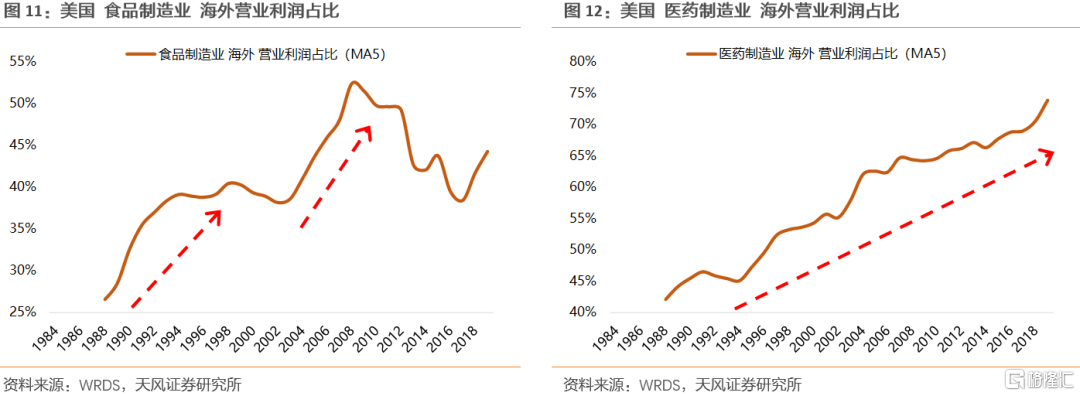

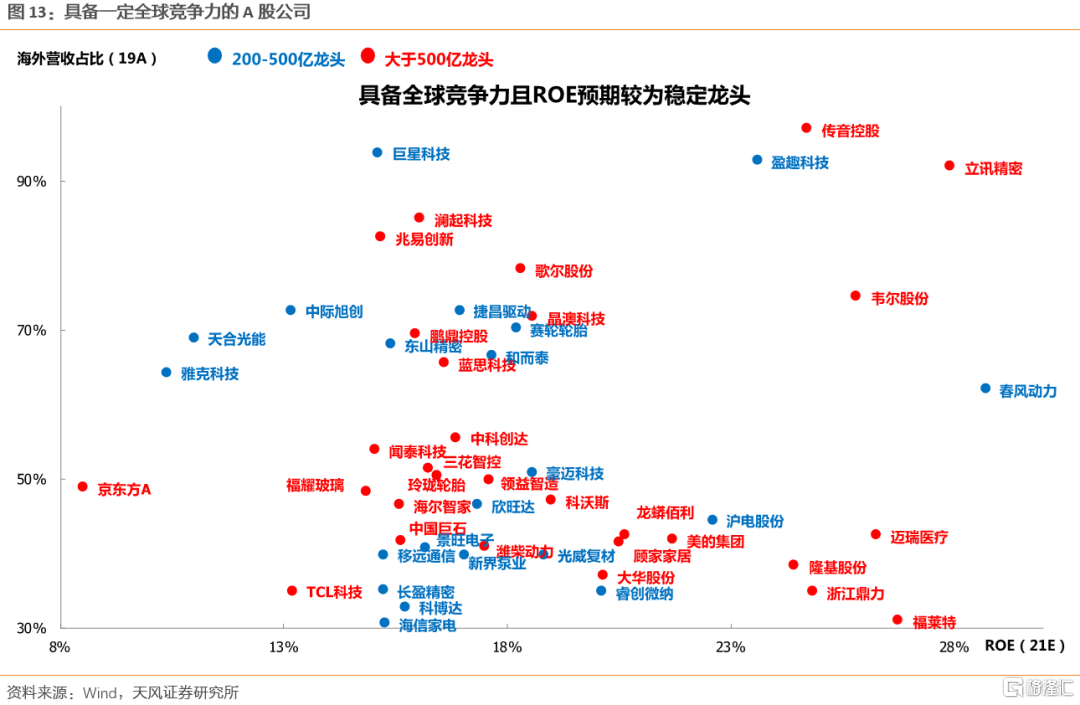

80-90年代以来,美股公司全球化扩张的步伐,是支撑美股各行业龙头盈利和股价再上台阶的关键。全球化扩张不只带来这些行业龙头公司新的成长空间,而且也驱使行业周期性弱化,甚至能获得盈利能力中枢的抬升。

对于A股公司而言,中高端制造业的全球化可能性更大,尤其是2020年海外疫情持续导致的停工停产,是一轮中国制造业全球化国运的开始。

海外渗透率的提升,可以部分抵消国内需求的波动性,使得公司ROE具备更强的稳定性,最终对应更高的估值水平。

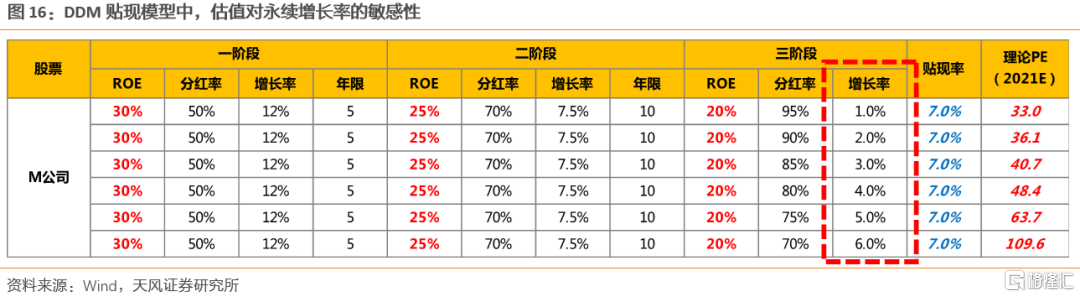

如上图模型所示,三阶段的永续增长率,对估值的影响非常大。

换句话说,我们应该在核心资产中,挑选永续增长率相对更高的公司作为长期布局的赛道。

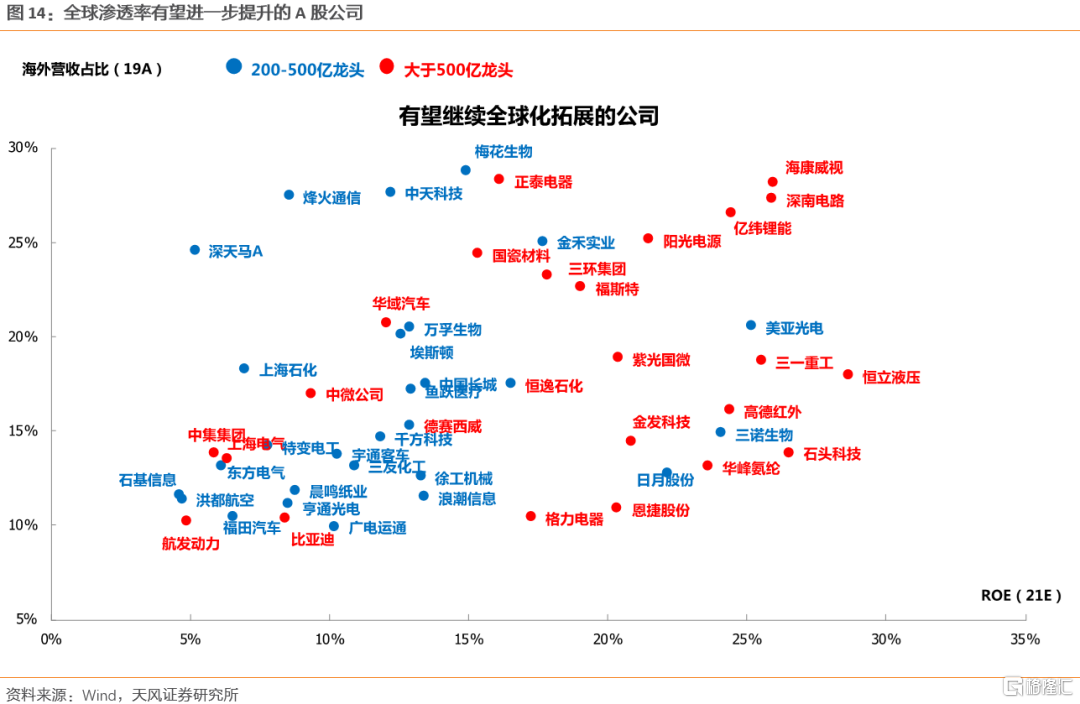

对于大部分消费品公司而言,进入稳态状态后,“量”已经基本维持稳定,增长主要来自与“价”的上涨。

于是涨价能力的强弱,就对应了永续增长率的高低。

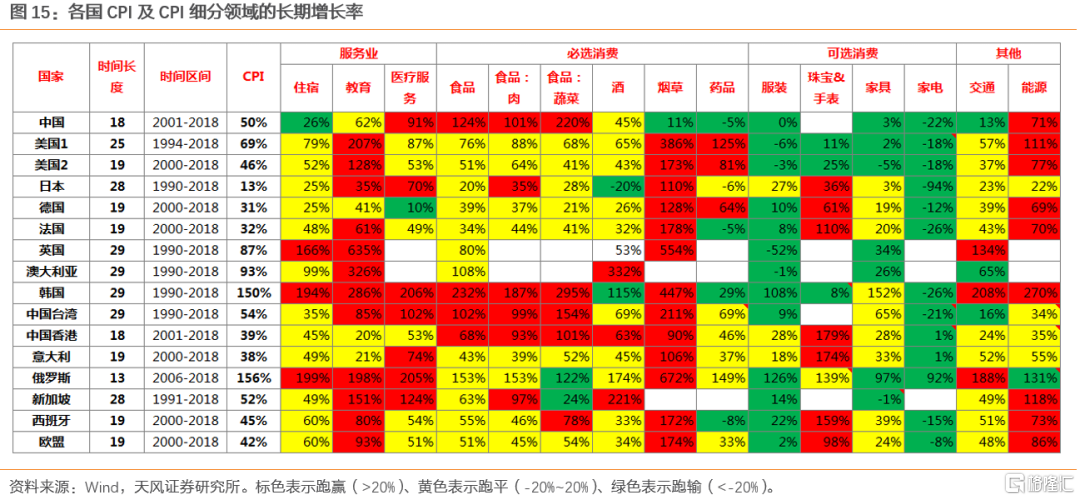

关于不同消费品的涨价能力,我们可以先看一组数据:

从各国的CPI及CPI细分领域的长期增长率,并非所有的消费行业CPI都能跑赢整体CPI,一般来说,必需消费品长期增速高于整体CPI,而可选消费品的长期增速低于整体CPI。这与美股市场上必需消费品长期跑赢可选消费品的逻辑是一致的,必需消费品容易有品牌和客户忠诚度积累,且若有行业集中趋势的行业,则增长率还能有加成。

事实上,价格表现最好的是服务业,尤其是教育和医疗,这两类消费品的特点是不得不由人工来完成,因此,涉及到了人力成本,都是要涨工资的,同时也基本属于必须品,对应产品端的涨价能力也更强。

而耐用消费品,大多是制造类的,会不断发生技术进步、成本下降、机器换人等等,因此产品价格不涨反降。

最终,涨价能力的角度,永续增长率的排序大概率是:教育、医疗>酒类、食品>家具、家电、汽车、服装、电子产品。

风险提示:美债利率继续上行的风险,全球流动性拐点,业绩不达预期风险等。

Comments