1983年,刘钢从北京大学法学院毕业,被分配到司法部秘书处,负责为部长撰写日常报告。

一年后,他感觉工作内容枯燥,想申请调职。有人劝告他,秘书身份可能会更容易得到提升。

1985年,国家推行“第三梯队”干部改革。司法部挑选年轻干部到基层锻炼,刘钢被列入其中。他主动放弃了基层机关的岗位,选择做一名基层律师。

锻炼期满,同事们纷纷回到司法部继续职业生涯,但刘钢没有回去。他选择留在律师行业。

当时,中国律师行业刚刚兴起,一切尚在蒙昧期。刘钢的主要业务是讨债。

从此,他过上了“讨债民工”的生活:两天两夜挤火车硬座,睡一块钱一晚的大通铺,狂奔追赶欠款人,躲避债务人的打手与围殴……

转折点出现在1989年。司法部和英国律师协会联合启动一个律师培训项目。刘钢申请并通过考试后,被选派往英国伦敦的一家律师事务所接受实习培训。

他想做当时在中国大热的知识产权。但英国律所的一位高级合伙人建议他:“我建议你了解一下资本市场。”刘钢问:“什么是资本市场?”

“中国那么大的国家,早晚会有资本市场。”那位英国律所合伙人说。

1990年,中国迎来属于自己的资本市场,上海交易所和深圳交易所先后开业。

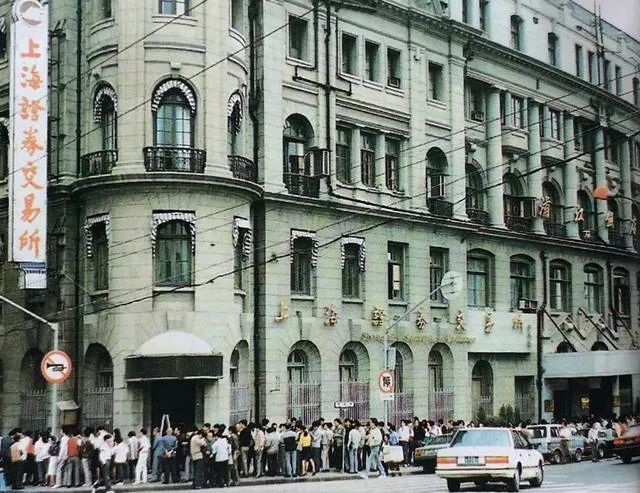

▲1990年代,股民在上海交易所门口排队

(摄影 | 中新社 潘索菲)

两年后,中国放开私人合伙制律师事务所限制。刘钢和两个朋友在建国门外租下一间办公室,创办起自己的律师事务所:通商律师事务所。

2000年,刘钢得到职业生涯的一次关键机会。当时新浪正在冲击纳斯达克上市。如果成功,它将成为第一家在美国上市的中国互联网公司。

新浪的上市主体注册在开曼群岛。但中国法律对外资进入互联网领域存在限制:禁止外资投资中国互联网,也禁止外国公司在中国开展互联网业务。

为了绕过这些投资限制,刘钢帮助新浪设计了一套复杂的控制架构。他将外国投资者和中国公司通过一系列复杂的法律合同相连接,使海外上市实体在没有直接股权关系下,通过协议控制国内的运营实体。

刘钢用一纸VIE架构,拉开中国互联网公司海外上市的大幕。

2000年4月,新浪成功登陆美国纳斯达克。同年6月、7月,网易和搜狐相继完成纳斯达克上市。中国三大门户网站海外上市,刘钢均参与其中。这在律师行业非常罕见。

此后20余年,几乎所有中国互联网公司海外上市,均采取“新浪模式”的VIE架构。截至2021年5月,中国共有248家公司在美国上市,总市值高达2.1万亿美元。其中互联网相关的信息技术公司数量最多,比例达四分之一以上。

然而,VIE架构也成为今后20年中美两国股市博弈的支点。

在刘钢的表述里,VIE架构“使境外投资公司在没有直接股权关系的情况下,控制国内公司的运营”。

但在美国国会的表述中,VIE 架构则“保证了经济利益流向外国投资者,同时对业务的经营控制留在中国公司”。

这种特殊架构,成为中概股的典型特征,也为中国互联网公司20年海外上市路埋下争议与危机的伏笔。

08年全球金融危机后的十年海外上市史,是帮助我们理解中国互联网公司目前处境的关键。我将其分为四个阶段,分别为:

01

围猎中国公司

第一轮海外上市与做空潮(2010—2013)

2011年11月1日,周鸿祎半夜赶回公司,把网址站、浏览器、投资者关系、财务、法务、公关等相应一堆主管都叫了过来。

当晚9点,做空机构香橼研究(Citron Research)赶在美国股市开市前,发出了针对奇虎360公司的第一份做空报告。1个小时后,报告送到周鸿祎手中。“Citron做空360时,我们觉得很惊讶。”他表示。

当天,奇虎360的股票跌去约10%。

7个月前,奇虎360登陆美国纽交所上市。和它一同登陆美国股市的,还有一大批中国公司。

08年金融危机后,美国经济2009年起快速复苏,国际资本市场活跃。同一时期,中国互联网公司正在飞速扩张期,迫切需要资金。

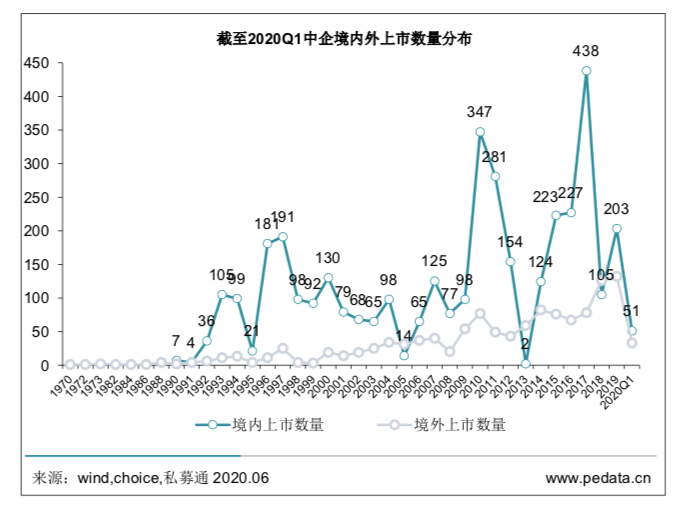

大批互联网公司奔赴美国寻求上市。从2010年到2012年,高德地图、奇虎360、优酷、土豆等互联网公司先后成功在美国上市,开启海外的中概股热潮。

▲1970-2020年中国公司赴美上市数量变化

数据来源:清科研究中心

2010 年共计约 50 家中概股登陆美股市场,中国公司海外上市的数量突破峰值,也吸引了“市场秃鹫”做空机构们的目光。

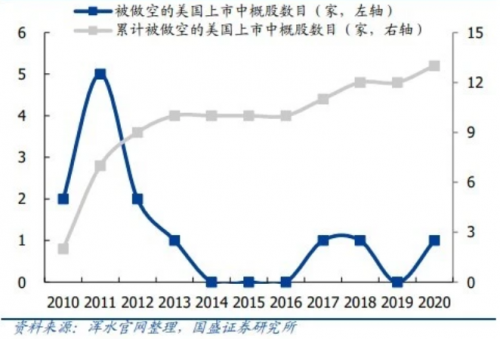

浑水公司(Muddy Waters)射出第一颗子弹。2010 年,浑水创始人卡森·布洛克(Carson Block)抛出一份30页的东方纸业做空报告,东方纸业股价大跌,浑水一战成名。

随后,以浑水、香橼为代表的美国做空机构,相继把枪口瞄准了分众传媒、奇虎360、新东方等中概股。其中互联网公司成为被围猎的中概股重灾区。

此轮做空机构围猎下,超过 40 家中国企业不得不停牌、退市。中概股集体陷入信任危机。

VIE是美国机构做空中国公司的一个关键靶子。“中国互联网行业存在VIE结构。美国人认为你没有法律规定,就永远觉得心里没底。”周鸿祎说。

2012年7月17日,新东方因为VIE架构调整,遭受美国证券交易委员会(SEC)调查。浑水随即发布一份长达90多页的做空报告,指出新东方VIE结构存在巨大隐患,缺乏控制力。

48小时内,新东方股价跌去60%,股价创5年新低。

新东方事件同时引发国际市场担忧VIE架构,中概股普遍大跌。携程、新浪等跌幅超过7%,当当网、奇虎360、网易、搜狐等跌幅超过4%。

中概股做空潮爆发后,美国监管方进一步强势出击。2012年12月,SEC 对德勤、安永、毕马威、普华永道,以及德豪五大会计师事务所中国分部发起行政诉讼。

SEC要求他们提交9家在美上市的中概股审计底稿,但五大会计师事务所拒绝了这一要求,他们不愿触犯中国法律。

这一举动导致在美上市的中国企业陷入没有审计方的境地,迫使中国公司摘牌退市。

中概股退市潮越演越烈。在美上市的中国公司由2010的240余家,减少到2012年的不足200家。

▲ 2010-2012年美国上市中概股遭遇做空潮

数据来源:国盛证券

冲突频发,中美两国将审计跨境执法纳入战略经济对话。2013 年,中国证监会和财政部与美国上市公司会计监管委员会(PCAOB) 签订执法合作协议,正式开展审计跨境执法合作。

但数据主权和保密问题仍是中美难以协调的矛盾。后续种种风波,也因此而起。

02

盛宴下的暗影

阿里上市与中概股审查风暴(2014—2017)

2014年9月,马云步入联合国总部。他此行的目的之一,是通过恒隆集团董事长陈启宗引荐,与联合国秘书长潘基文见面。

他们两个人站在电梯口,等潘基文上来时,陈启宗对马云说了这样一番话:

“我知道阿里到美国上市是被逼的,香港没有同股不同权,你是没办法。但是马云你要小心,美国人的手是伸的很长很长的。总有一天他会给你麻烦。”

一个星期前,阿里巴巴9月19日在美国纽交所成功挂牌上市。狂欢充斥着整个华尔街。

当晚,纽交所黑色大屏幕上,代表阿里巴巴开盘价的数字不断滚动,持续攀升——70……80……90……

“开盘价92.7!”一个声音大喊。

马云抬起头,兴奋地看了一眼屏幕上的数字。他拿起锤子,快速敲击着一个金色铜钟。包围着他的人群随即欢呼起来,闪光灯此起彼伏。

经过2个多小时、12轮询价,阿里巴巴股票在当晚23点53分最终开盘。开盘价92.7美元,比起发行价68美元大涨36.32%。融资总金额高达341.25亿美元,创下全球历史上IPO融资最高纪录。阿里巴巴总市值达到2285亿美元,超过100多个国家的GDP。

▲ 2014年阿里巴巴美国上市现场的马云

多家美国券商和国际资本分享了这次资本盛宴。花旗、瑞士信贷、德意志银行、高盛、摩根大通、摩根士丹利等均位列其中。

阿里巴巴登陆纽交所时,软银持股34.4%,为第一大股东;雅虎持股比例22.6%,居第二位。仅按阿里巴巴上市开盘价来算,软银和雅虎的持股市值已分别高达786.04亿美元和516.41亿美元,这还不算他们此前从阿里套现的部分。

2014年是中国互联网公司赴美上市的又一波高峰。除了阿里,京东、微博、途牛、智联招聘等也先后登陆美国纽交所和纳斯达克,全年共有12家互联网公司在美完成上市。

然而,就在阿里巴巴上市当月,美国国会中国经济与安全审查委员会(UCESRC)发布了一份名为《中国互联网公司在美国证券交易所的风险》的调查报告。

报告用17页篇幅指出针对中国互联网公司上市的各项风险,直指VIE架构不值得信任。UCESRC宣称:“许多美国法律专家认为,根据中国法律,VIE 结构在技术上是非法的,并建议美国投资者不要进行此类投资。”

同年双十一当晚,马云在杭州阿里总部接受20分钟的媒体采访,谈到支付宝上市时直接表态:“由于各种原因,阿里巴巴没有办法在A股上市,所以我们希望未来支付宝能够在中国A股上市。”

显然,马云听懂了陈启宗的话。而要进一步理解这个表态,我们还需要把时间线拉回到三年前的支付宝拆分事件上。

2011 年第一季度,中国央行要求申请支付牌照的支付企业对外资的持股比例作出声明。5月,马云变更支付宝的所有权,终止了阿里巴巴集团对浙江阿里巴巴的控制协议。浙江阿里巴巴为支付宝的全资控股公司。这意味着,支付宝从外资控股变为了一家纯内资公司。

▲ 支付宝分拆股权变更

但马云此轮股权变更,此前并未跟董事会达成协议。木已成舟后,马云对雅虎和软银两位大股东给出了相应补偿。

2011 年 7 月 29 日,阿里巴巴集团、雅虎和软银就支付宝股权转让事件正式签署协议。支付宝控股公司承诺上市时给以阿里巴巴集团一次性的现金回报。回报额为支付宝上市时 IPO 价总市值的 37.5%,不低于 20 亿美元且不超过 60 亿美元。

马云为此背上“不守诚信”,“打击国外投资者对中概股VIE信心”的骂名。他罕见地主动接受国内媒体大篇幅独家专访,出面解释一切都是为了支付宝合规获取支付牌照。

“我说,兄弟,你如果搞个小合资企业,没关系。你搞的是支付宝,是金融,越来越触及到敏感地带。金融是数据,一定会出问题的。杨致远不相信,但后来他们相信了。”马云在接受《时尚先生》专访时说。

但当时,大多数人认为马云是拿政府做挡箭牌,对此抱以讥笑嘲讽居多。马云愤而退出微博。

退出前,马云发出了最后一条微博。没有文字,只有标点:问号,叹号,以及一串省略号。

支付宝分拆三年后,2014年蚂蚁金服成立,从支付领域进军普惠金融。

六年后,就在蚂蚁金服上市前夕,马云2020年10月底在外滩金融峰会做出了那篇著名的演讲。11月3号,上交所和港交所先后发出紧急通知,暂缓蚂蚁金服科创板和H股上市。

这时,大家才恍然大悟。九年前,马云没有高估中国政府的决心。

03

洪流入海

A股、H股新经济改革(2018-2019)

2018年两会期间,时任中国证监会主席刘士余谈到中国新经济公司海外上市时称,限于当时的特定制度环境和市场容量,一些主体在中国的新经济企业选择到境外上市,这是好事。但国内没有享受到它们增长的成果,也是一个遗憾。

“进入新时代,这个遗憾就不能再发生了。”刘士余说。

“站在风口上,猪都会飞。”说出这句话的雷军,再一次把小米推上时代风口。他要让小米成为第一个内地A股和香港H股同步上市的互联网公司。

2018年5月3日,雷军手握两款小米手机,亲自飞往香港拜访香港首富李嘉诚。就在同一天,小米向港交所递交上市招股书。李嘉诚爱将霍建宁向媒体证实,李嘉诚斥资2.3亿港元认购小米股票。除了李嘉诚,国内两大互联网巨头马云、马化腾也一同认购小米股票。

▲ 雷军会见李嘉诚

在内地,小米更是创下12天“闪电”上会记录。同年6月7日,小米向中国证监会申请发行CDR(存托凭证)上市,同天被受理。14日,小米更新招股说明书,当晚收到证监会下发的反馈意见,定于19日上会审核。

彼时,中国证监会和港交所正在争相推进新经济上市改革。

2017年12月,港交所发布《有关建议设立创新板的框架咨询文件》的市场《咨询总结》,宣布接纳采用不同投票权架构的新经济公司赴港上市。

3个月后,国务院办公厅转发证监会《关于开展创新企业境内发行股票或存托凭证试点的若干意见》,允许在境外上市的新经济企业在内地A股市场发行CDR(存托凭证),推动包括互联网在内的新经济企业回归A股上市。

然而,小米突然被叫停在内地CDR上市。2018年6月14日,证监会针对小米发出84问。五天后,小米宣布,推迟召开发审委会议审核公司的CDR发行申请。先在香港上市之后,再择机通过发行CDR的方式在境内上市。

香港上市也一波三折。当年7月9日,小米公司在港交所完成上市。上市当天,小米股票被纳入恒指综合成分股,按照正常情况将进入港股通,允许中国内地投资者直接购买小米股票。

不料沪深交易所在7月14日突然发出通知,以“内地投资者不熟识”为由,暂拒同股不同权公司、外国公司股票及合订证券纳入港股通范围。小米公司被拒之门外。

两天后,港交所CEO李小加紧急从香港飞往北京,与中国证监会相关负责人碰面谈判。“一直几个星期、几个月来我们都在跟内地证监会沟通,最好这次都包进去,按正常沪港通、深港通程序往前走。但是内地交易所可能有些不同意见。”李小加说。

这次争端,关系着中国互联网公司上市的未来走向。通往新时代的大门能否打开?

中国互联网公司长期只有赴美上市一个选择,皆因内地A股和香港H股过去不接受同股不同权架构。即使港交所锐意改革,流动性差仍将成为互联网公司赴港上市的关键掣肘。

只有港股通接纳新经济公司,来自中国内地的巨量资金得以南下,东方世界的大门才能真正面向互联网公司开启。

风波是暂时的,方向是确定的。

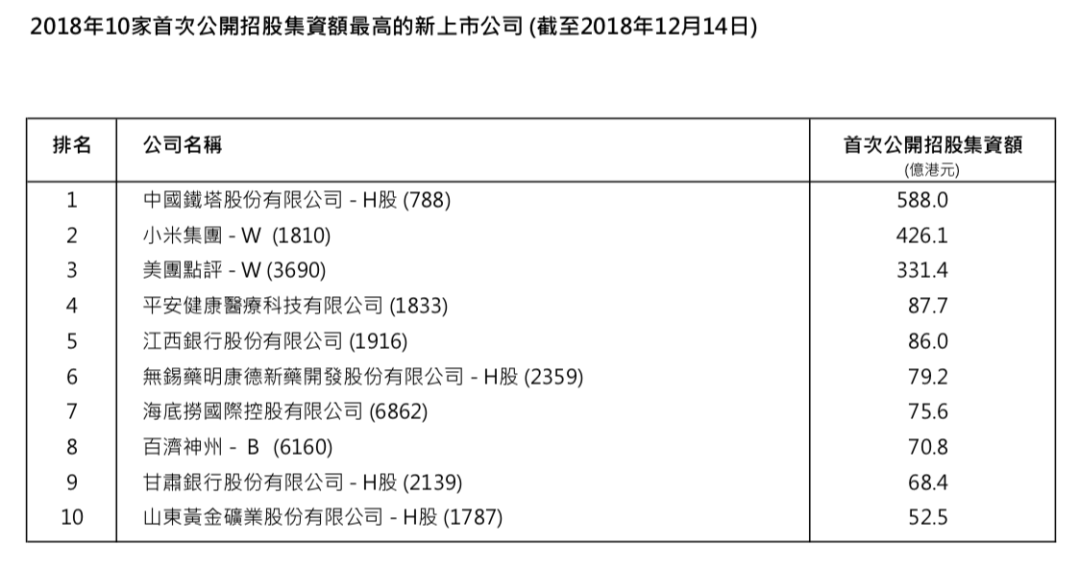

2018年,港交所重新摘下全球交易所IPO排行榜第一名桂冠,全年IPO募资额高达2778.5亿港元,创下2010年以来新高。

全年共有28家新经济公司及生物科技公司赴港上市。其中小米和美团以426.1亿港元和331.4亿港元,分列香港上市募资额年度第二、第三大公司。

2019年10月,上交所与深交所发布公告,小米和美团纳入港股通。

乘此势头,包括阿里、网易、京东等在内的中国互联网公司纷纷从海外回归,争相赴港二次上市。到2021年,香港市场已经集齐腾讯、阿里、美团、快手、京东、小米、百度、网易八大互联网巨头。

数据来源:香港交易所

同一阶段,中国互联网公司赴美上市迎来第三次高峰。2018年和2019 年分别有38 家和32 家中国公司赴美国上市,其中大多以互联网新经济企业为主,包括爱奇艺、斗鱼、网易有道等等。

2019年10月,中美双方就香港会计师事务所审计的、存放在中国内地的在美上市公司审计工作底稿调取事宜达成共识。中国证监会答记者问时表示,双方“保持着畅通的合作关系”。

一切都显得欣欣向荣。

人们没有料到,就在一年之后,新的危机如火山熔岩般,积蓄已久,喷涌而出。

04

新危机时代

滴滴、字节、拼多多们的困境与未来(2020-今天)

7月1日,建党100周年大庆。当天凌晨,滴滴赴美上市,融资44亿美元。

这场自2014年来中国公司在美国最大的IPO,没有敲钟照片,官网没有公告,媒体少有报道,员工不发朋友圈。

7月2号,中国网络安全审查办公室发布公告称,为防范国家数据安全风险,维护国家安全,保障公共利益,依据《国家安全法》《网络安全法》对“滴滴出行”实施网络安全审查。审查期间“滴滴出行”停止新用户注册。滴滴上市,才出现在微博热搜和媒体头条上。

7月9日,滴滴公司旗下25款app全体下架。

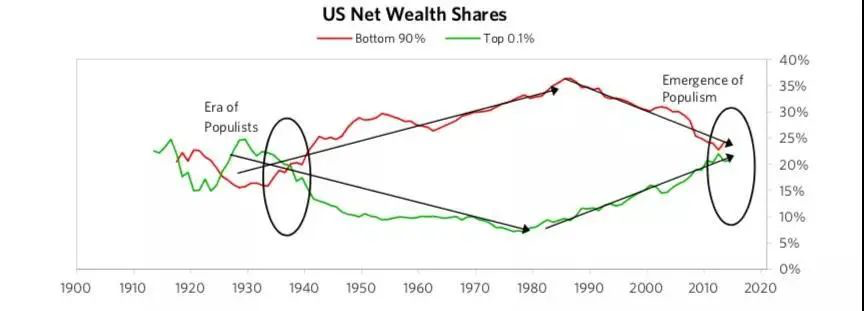

全球最大的对冲基金桥水基金创始人瑞·达利欧(Ray Dalio)曾在其领英主页上发布2万字长文《改变中的世界秩序》。他指出,衡量全球冲突的“民粹主义指数”(Populism Index)如今已经达到历史高点。

“我们正在走向两极分化和民粹主义的深渊。”达利欧警告,今天我们面对的贫富分化、政治两极化和极端民族主义,和二战时期极为相似。

▲ 贫富分化导致极端民族主义,现阶段与二战时期类似

数据来源:桥水基金

2021年3月25日,美国证券交易委员会(SEC)发布公告,通过《外国公司问责法案》(HFCAA)最终修正案。法案规定,外国发行人连续三年不能满足美国公众公司会计监督委员会(PCAOB)对会计师事务所检查要求的,将被摘牌退市。

中国外交部发言人华春莹在记者会上回应称:“HFCAA完全是对中国在美上市企业的无理政治打压,严重扭曲美国自己一向标榜的市场经济基本准则,也剥夺了美国投资者和美国公众分享中国企业发展红利的机会。”

美国PCAOB官方数据显示,截止到2020年4月,不接受PCAOB检查审计底稿的外国上市企业中,中国内地和香港的企业占近90%。

滴滴用静默上市,成功把自己扔进了中美股市博弈风暴中的台风眼。

7月7日,人民日报旗下“踏浪青年”公众号,连发两篇报道评论滴滴事件:“滴滴远没有到挟就业以令政府的程度。如果之后滴滴死了,司机换一个平台接单,我们换一个平台打车,生活不会受到任何影响。”

7月8日,美国民主党参议员Chris Van Hollen呼吁美国证交会彻底调查滴滴上市事件。

互联网正值多事之秋。一些事情连起来看,变得耐人寻味。

滴滴事件之前,今年3月,黄峥卸任拼多多CEO;5月,张一鸣卸任字节跳动CEO。

此前不少人将这看做互联网反垄断的结果。但他们忽略了一条关键线索:

滴滴、拼多多均在美国上市。至于字节跳动,特朗普对Tiktok的禁令就已经说明了一切。

而在香港上市的腾讯与美团,马化腾和王兴至今安坐CEO之位。

最近所有在我们身边接连发生的互联网震动,都在向我们传递出一个信号:

中美股市博弈中,过去美国积极进攻,中国被动防守的局面将成为历史。中国监管的决心和行动,已经初露端倪。

有的互联网公司,还停留在前20年的惯性思维里;有的互联网公司已经驶向新港口。

他们注定迎来截然不同的命运。

Comments