在最近几周当中,各种利空消息终于开始渗透到投资者的头脑当中,比如美国经济增长减速,通货膨胀大举抬升,德尔塔变种病毒带来的更大威胁等,让华尔街的情绪日益趋向悲观。

在市场近期涨势的催促下,美银首席量化和股票策略师萨布拉玛尼安(Savita Subramanian)在当地时间周三发布的研究报告当中将标普500指数2021年底目标点位调升至4250点,这一目标点位虽然较之他们之前的3800点有所提升,但是与周二4520点的实际收盘点位相比,依然要低大约6%。与此同时,萨布拉玛尼安更预计标普500指数2022年结束时将只有4600点,比起周二收盘点位只高了区区的2%。

虽然美股市场近期以来迭创新高,但是不少策略师都依然坚持着看空的调子,毫不动摇,而萨布拉玛尼安就是其中非常典型的一个。在最近几周当中,各种利空消息终于开始渗透到投资者的头脑当中,比如美国经济增长减速,通货膨胀大举抬升,德尔塔变种病毒带来的更大威胁等,让华尔街的情绪日益趋向悲观。虽然说起来,萨布拉玛尼安这次算是提升了美银的2021年标普500指数目标点位,但是她还是明确告诫投资者,大家有充分理由在未来保持高度谨慎。

“美股涨势也许现在还没有到结束的时候,但是当那一天真正到来,局面恐怕会非常不美妙。”萨布拉玛尼安谈到市场近期的大趋势时表示,“投资者的情绪和市场的估值都已经过度高企,大量的乐观情绪都已经被股价充分消化,而我们的长期估值模型显示,标普500指数未来十年的回报率将是负数(年均-0.8%),这种情况自科技泡沫破灭以来还是首次出现。”

萨布拉玛尼安高度谨慎的看法,其关键理由就在于,薪资增长,输入成本上涨,以及供应链问题等都在对企业的利润率形成重大威胁,将带来她所谓的“通货膨胀上行压力下的企业盈利下行风险”。

事实就是,通货膨胀和联储已经成为了华尔街的重大心病。萨布拉玛尼安指出,联储已经发出信号,可能在今年晚些时候开始缩减债券购买计划的规模,而这就意味着股市未来的表现将变得糟糕起来。归根结底,美股这十多年来的大牛市,其实与全球金融危机之后的联储资产负债表持续膨胀是密切关联的。

她还写道,与此同时,从整体股票投资配置情况来看,华尔街目前是“对美股持中立立场,但是与‘卖出’一端的接近程度为2007年以来所仅见,意味着标普500指数未来十二个月的回报率堪忧”。

事实上,正如前面所提到的,悲观情绪正在影响华尔街上越来越多的策略师,看空已经成为了一种带有相对普遍性的现象,警告声可以说是此起彼伏。比如,在最新的研究报告或者媒体访谈当中,高盛、摩根士丹利和花旗等大机构都发出了各自的预警,称美股持续上涨的势头完全可能被打断或者颠覆。德尔塔变种病毒肆虐,全球经济复苏步履蹒跚,或者是各国央行退出疫情时代刺激计划的行为,所有这一切都伴随着巨大的风险。

“高估值使得市场的脆弱度与日俱增。”高盛投资组合策略和资产配置总经理缪勒-格利斯曼(Christian Mueller-Glissmann)接受媒体采访时指出,“如果有新的消极因素入场,就可能会在成长型股票领域当中造成迅速的去风险化行情。”

蒙塔古(Chris Montagu)为首的花旗策略师团队则从另外一个角度发出了警告。他们在研究报告当中指出,从股票头寸角度看,当前的市场已经进入极端看涨区间,标普500指数多头头寸与空头头寸之比接近10比1。据估计,只要指数下跌区区2.2%,这些多头头寸当中就有半数将遭受损失。这也就意味着,哪怕是小规模的盘整,也足以造成这些多头头寸的强制平仓。

摩根士丹利在研究报告当中将美股评级调降至减持,将全球股票评级调降至平持,理由是10月将伴随着“巨大的风险”。瑞士信贷也表示,他们的立场是略略减持美股,理由是估值极端化,监管风险浮现。

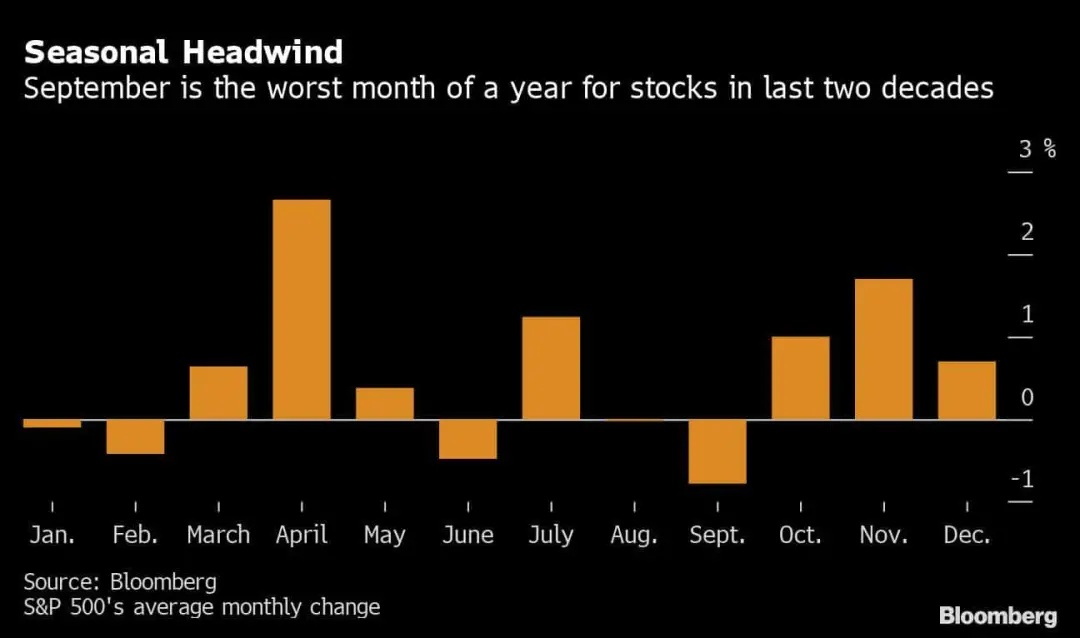

虽然没有哪家机构明确断言近期内将有重大抛售行情发生,但是夏季涨势之后,美股市场估值严重高企,投资者也没有剩下多少现金“弹药”,这就意味着市场在任何坏消息面前,处境都是十分脆弱的。截至8月底,标普500指数已经连续七个月都在上涨,这种情况2018年1月以来还是首次出现,而盛极必衰,不少观察家都相信,在9月这个具有明显季节性弱势的月份当中,一场回挫很可能已经无可避免了。

“我们正在进入一个新的阶段,各种9月发布的经济数据将呈现出疲软态势,而与此同时,由于德尔塔变种病毒的传播和学校重新开学,风险反而再度高企。”摩根士丹利跨资产策略师希茨(Andrew Sheets)接受媒体采访时指出,“如果这些数据真的是令人难以乐观,市场估值发生调整只是迟早的事情。”

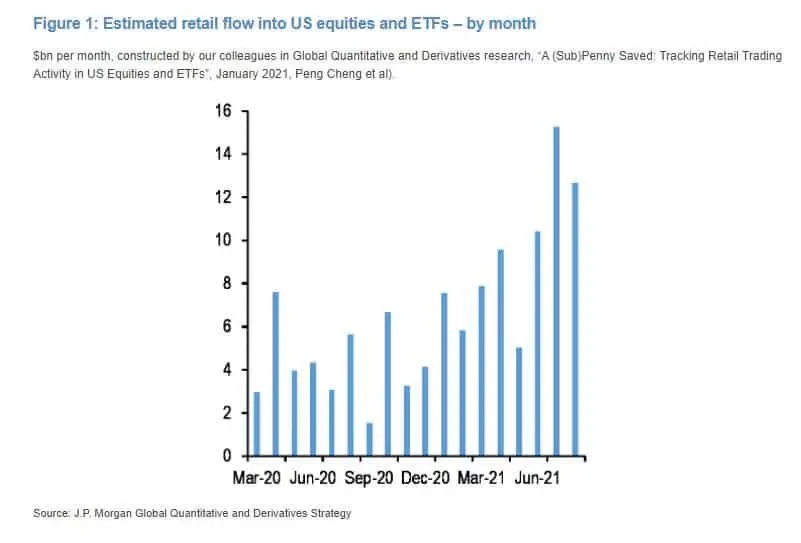

在美股市场今年夏季的涨势当中,散户投资者其实发挥了关键的作用。根据摩根大通的统计数据,在7月到8月之间,他们向美股和美股ETF总计投入了近300亿美元现金,这一两月投资流量数据也创下了历史新高。摩根大通预计,只要宽松货币政策持续存在,这些人完全可能扮演起市场“压舱石”的角色,保持其稳定。只不过,宽松货币政策本身的前景,现在也已经因为缩减而充满变数。

“散户投资者一直在买进股票和股票基金,这种稳定而强势的资金流入使得股市发生盘整的可能性大为降低。”摩根大通以帕尼吉尔佐格鲁(Nikolaos Panigirtzoglou)为首的全球策略师团队在研究报告当中写道,“联储即将到来的政策变化是否会影响散户投资者对股市的看法,是需要予以密切关注的。”

现在,美国联储和欧洲央行都已经定下了削减资产购买计划的基调,而这对于散户的态度无疑是一场终极测试。虽然按照估计,联储至少在11月之前都不会有任何关于缩减的实质性消息放出,而加息则更是未来很远的事情,但是2018年加息几乎扼杀牛市的记忆,的确已经深深烙印在了许多人的头脑当中。

彭博的分析报告显示,从技术面看来,美股遭遇一轮回挫的可能性也在增大,动能和波动率都显示,机构情绪已经过热。正如缪勒-格利斯曼所总结的:“关键就在于,我们面对大量可能的负面冲击,但是几乎没有什么像样的缓冲可言。”

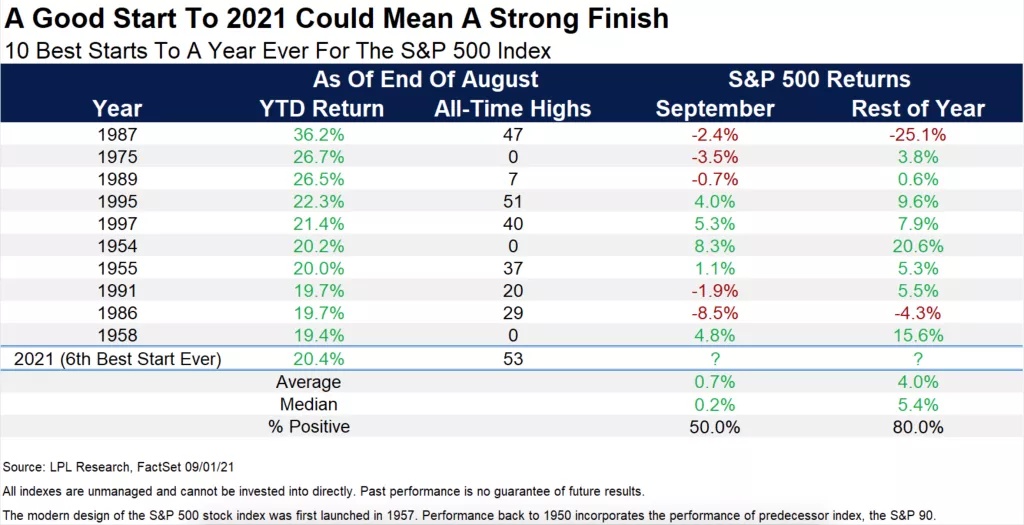

当然,华尔街上也绝非只有悲观一种声音。比如,LPL Financial的迪特里克(Ryan Detrick)就在研究报告当中指出,迄今为止,美股今年的表现都非常强势,“在过去,美股开年业绩最强势的十年当中,有八次,年度的后四个月都是上涨的”。

New York Life Investments的经济学家、投资组合策略师古德温(Lauren Goodwin)在研究报告当中指出,“强势的经济和企业基本面意味着,复苏是完全可以持续的,风险资产的价格可以进一步走高”,不过又补充说,她预计未来大家将只能看到“股价的适度上涨”,而且还伴随着“更频繁的回挫”。

萨布拉玛尼安则为那些相对悲观的投资者提供了建议。她指出,“在通胀抬头的低利率环境当中,抗通胀债券的收益率将成为稀缺资源”。

在这种环境当中,她较为青睐那些“能够从通胀当中获益”的板块,如能源、金融和原材料板块的派息股票。她补充说,这种环境当中,小型股票也将获得好于平均水准的表现,因为这些企业“与美国国内生产总值/资本支出关联更加密切,而且与标普500指数不同的是,当前的估值意味着它们未来十年还能够有所进项”。

Comments