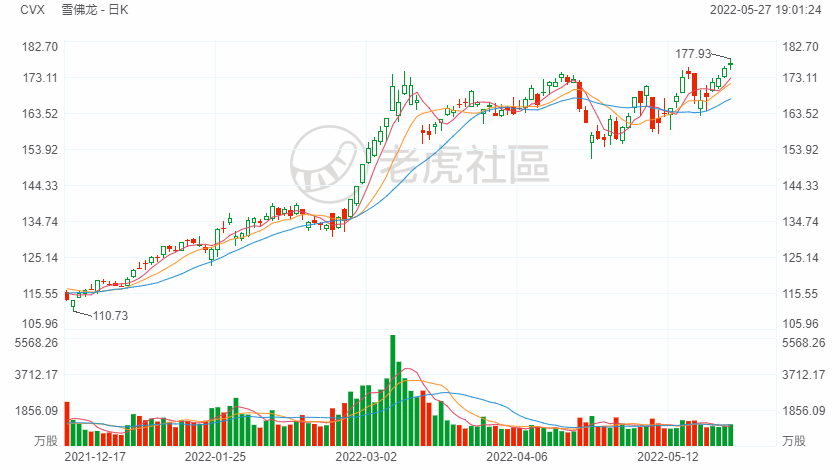

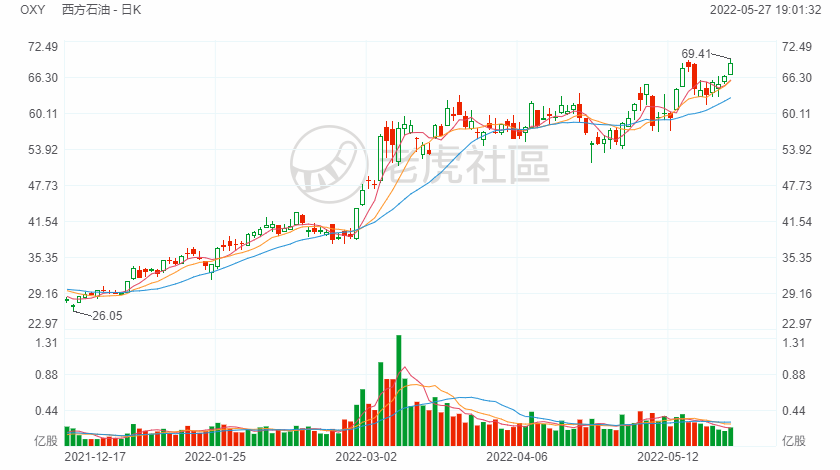

在美股众多板块当中,石油板块确实不负所望。数据显示,截至目前雪佛龙单周涨幅达5.23%,西方石油单周涨幅达8.54%。两家石油股巨头的股价表现均创阶段性新高。

石油股备受关注背后,巴菲特的持仓动作也是一大看点。

2022年一季度,伯克希尔罕见的高换手率。据统计,今年一季度伯克希尔整体换手率上升至12.49%,创2015年以来(2015年三季度换手率为21.21%)的最高值。

除了巴菲特此前一直偏爱的金融、消费等领域,其近来持续增加对石油等能源股的配置。

据13F报告数据显示,伯克希尔一季度增仓雪佛龙1.2亿股至1.59亿股,持仓市值为259.19亿美元,占伯克希尔一季度整体持仓市值为7%,并上升至第四大重仓股(去年四季度新进前十大重仓股)。《红周刊》注意到,伯克希尔曾于2020年三季度建仓雪佛龙,至今连续持仓。

同时还有另外一只石油股——西方石油,巴菲特也大笔增持。据市场消息,伯克希尔一季度增持西方石油589万股,增持后持仓市值约132亿美元,位列第六重仓股。值得一提的是,伯克希尔目前对石油行业的持仓已超过400亿美元,占总持仓市值比重达11%。

巴菲特青睐并加大石油股的布局,同时市场近期走势的凸显,与多重因素有关。

对于加仓西方石油,巴菲特认为其年报很好。其表示,2月下旬以来市场因“赌博心态”引发的短期波动让他们找到了良好的买入机会。

随着石油、天然气价格飙升,包括雪佛龙、西方石油等能源股均实现了业绩大幅增长。据雪佛龙财报显示,其一季度实现归属于普通股东净利润为62.59亿美元,同比大增350%;一季度营收为543.73亿美元,同比增长69.76%。

一季报显示,西方石油迎来了有史以来最好的财报记录,营收同比增长57%,达83.4亿美元,归母净利润创纪录达46.7亿美元,同比扭亏为盈;

季度自由现金流为33亿美元,也创下了历史新高,调整后每股盈利为2.12美元,超过市场预期。

巴菲特此前也表示,石油目前处于一个供需失衡的状态。据智通财经消息,能源咨询公司Turner, Mason & Co.预计,世界其他地方的炼油日产能已经减少213万桶。而且,由于没有计划让新的美国炼油厂投产,目前炼油企业正获得创纪录的利润,而供应紧张形势却变得越来越严峻。

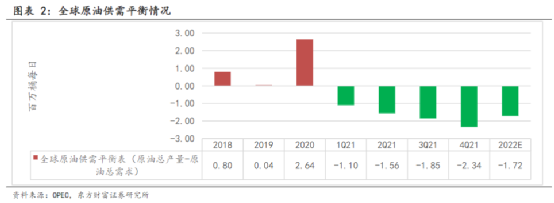

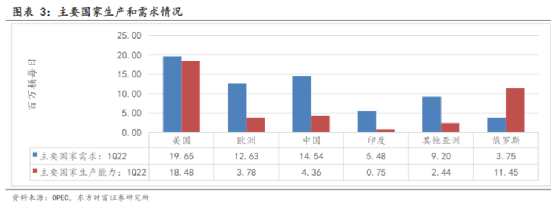

事实上自从2021年开始,全球原油供需平衡表就在开始偏紧,至2022年全年预计缺口在172万桶每日,核心原因是OPEC成员国从2021年初开始的的持续减产计划,使得OPEC满足全球额外缺口比例逐渐低至90%。主要国家自身原油需求与生产能力也出现难以自给自足的现象。

数据来源:OPEC、东方财富证券研究所

数据来源:OPEC、东方财富证券研究所

在供需逐渐失衡的状态下,伴随通胀—滞胀的长期存在,油价将长期高位走势,这将大幅改善石油公司的利润。

同期5月26日,英国财政大臣苏纳克宣布对石油和天然气行业征收25%的利润税。苏纳克表示:“石油和天然气行业之所以能获得巨额利润,不是因为最近对风险承担、创新或效率的改变,而是由于全球大宗商品价格飙升。”

据巴菲特读书会消息,西方石油管理层曾表示,油价每上涨1美元,将为公司每年产生2.25亿美元的收益。在2021年,当时公司所计算的全年平均油价为66.14美元,在当时的价格水平下,油气业务共为公司带来了41亿美元的营运利润。

而随着目前油价飙升至历史高位,假设全年平均油价维持在106美元/桶,那么公司将有潜力创造90亿美元的额外利润。

而在增加储备方面,历史数据同样严峻。尽管供给侧资本开支翻倍,而储备替代率并未改善,需求持续导致未来供求缺口增大。

自然资源研究公司Goehring & Rozencwajg Associates于2021年10月1日发布了标题为“令人难以置信的萎缩的石油巨头”的研究。他们研究的四个石油巨头在2000年制定了一个目标,即每年增加5%的储量。然而,四家企业都失败了,它们的储备实际上都在下降。

据Goehring 研究表示,“从2000年到2010年,四大巨头在上游资本支出上花费了6150亿美元。同期,他们生产了503亿桶油当量,发现了411亿桶油当量的新储量,导致储量替代率为86%,且平均发现和开发成本为每桶油当量 14.30美元。

2010年至2020年间,上游资本支出飙升至1.15美元。与此同时,这些公司生产了506亿桶油当量,并发现了433亿桶油当量的新储量——与前十年非常吻合。

尽管上游资本支出几乎翻了一番,但这些公司仍然无法用新的储备来替代生产。事实上,尽管支出增加,储备替代率仍保持在85%。

成效没有显著提高,但寻找和开发新储量的成本却几乎翻了一番,从每桶油当量14.30美元增加到 26.40美元。”

虽然面临全球经济增速放缓和新旧能源转型,2023-2025年全球原油需求每年仍将维持100-150万桶/日的增量,原油供给能力较难满足需求增量,从中长期来看,全球原油供需缺口将长期存在。

以史为鉴,通胀期间能源公司往往表现更为突出。

美股在1970年代通胀—滞胀阶段的表现,能源公司股价收益表现超过了10倍。到1981年底美股市值前20大公司中,能源板块甚至占了一半。

回顾美联储的6次通胀—加息周期,可以发现能源公司跑赢市场并获得超额回报的胜算最大。

Comments